Ông Phúc nhận định, trong ngắn hạn, rủi ro dường như đã phản ánh khá nhiều vào thị trường, do đó thời điểm hiện tại là vùng hấp dẫn cho nhà đầu tư quyết định xuống tiền.

Ngày 29/7, Forbes Vietnam đã tổ chức buổi tọa đàm trực tuyến với chủ đề “Cơ hội và rủi ro ở vùng đỉnh lịch sử”. Tại đây, ông Lê Chí Phúc – Tổng Giám đốc Quỹ đầu tư SGI (SGI Capital) nhận định, thị trường hiện tại có những rủi ro lớn và thực sự đã bộc lộ ra sự ảnh hưởng của các yếu tố đó một cách rõ nét.

Hai rủi ro lớn được đề cập là đà tăng phi mã của VN-Index trong 6 tháng đầu năm dẫn đến hàng loạt động thái chốt lời của nhà đầu tư; bên cạnh đó là làn sóng Covid-19 lần 4 diễn biến phức tạp đi kèm với chính sách giãn cách mạnh mẽ của Chính phủ.

Ông Phúc cho rằng, những nhịp điều chỉnh vừa qua của thị trường đã phản ánh đúng những lo lắng này vào giá các cổ phiếu. Hiện tại, định giá chứng khoán Việt hiện tại là không hề đắt, hứa hẹn 6 tháng cuối năm và sang cả năm 2022 sẽ là giai đoạn vô cùng hấp dẫn. Mặt bằng lợi nhuận được dự báo tăng trưởng 20% và thậm chí là hơn thế tại các doanh nghiệp niêm yết.

Việc thanh khoản sụt giảm trong khoảng thời gian qua đã phản ánh sự thờ ơ và tâm lý ngần ngại của nhà đầu tư khi thị trường chưa có những tín hiệu chắc chắn để thực hiện các quyết định. Tuy nhiên, CEO SGI Capital cho rằng, điều này sẽ không kéo dài quá lâu khi mà xu hướng đầu tư tại Việt Nam ưa chuộng mua bán qua lại và ngắn hạn. Thanh khoản sẽ sớm quay lại duy trì trên ngưỡng 20 nghìn tỷ, thậm chỉ mức 30 nghìn tỷ trong một phiên cũng không hẳn là quá cao.

Vì sao khối ngoại bán ròng mạnh trong nửa đầu năm 2021?

Giải thích về việc, trong vòng 2 năm trở lại đây, cùng với sự xuất hiện của dịch bệnh Covid-19, các thị trường nhỏ và mới nổi tại Châu Á trong đó có Việt Nam cũng đều bị bán ròng rất mạnh, đặc biệt là trong nửa đầu 2021, ông Phúc đưa ra một giả thuyết khá thực tế. Theo đó, nếu coi mỗi thị trường trên thế giới là một cổ phiếu, thì thị trường mới nổi như Việt Nam có thể là một cổ phiếu penny. Trước bối cảnh khủng hoảng kinh tế do dịch bệnh gây ra, dòng tiền đầu tư sẽ có xu hướng chạy tới các cổ phiếu large-cap hay bluechips nhằm trú ẩn và phòng thủ, dẫn tới tình trạng bị khối ngoại rút ròng mạnh tại các thị trường mới nổi.

Tuy nhiên, hiện tại, khi chiến dịch tiêm vaccine đã được đẩy nhanh tại các quốc gia, đặc biệt là các nền kinh tế lớn, dòng vốn ngoại sẽ trở lại và tràn ra các thị trường tiệm cận như Việt Nam. Do đó, rất có thể khối ngoại sẽ quay lại mua ròng, thậm chí mua ròng mạnh tại thị trường nước ta trong giai đoạn tới đây.

Chính sách vĩ mô sẽ kích thích sự hồi phục của thị trường chứng khoán trong năm 2022

Chiến lược tiêm chủng vaccine quy mô rộng đã đem lại hiệu quả tích cực khi mà hàng loạt nền kinh tế lớn trên thế giới đã mở cửa trở lại và tăng trưởng mạnh. Tuy có độ trễ, song ông Phúc khẳng định chắc chắn Việt Nam sẽ có các diễn biến phục hồi tương tự, nhất là trong giai đoạn năm 2022.

Việc ngân sách Việt Nam thặng dư trong nửa đầu 2021 cũng sẽ tạo dư địa rất lớn cho việc đẩy mạnh các chính sách tài khóa và chính sách tiền tệ của Chính phủ. Điều này sẽ kích thích những nhóm ngành như Tài chính, Ngân hàng, BĐS, Vật liệu xây dựng tăng trưởng nhờ hưởng lợi, đặc biệt là những doanh nghiệp đã chuẩn bị sẵn sàng ngay từ hiện tại nhằm tận dụng cơ hội bứt phát trong thời gian tới.

Dự phóng đến năm 2022, những doanh nghiệp hoạt động trong lĩnh vực Bán lẻ, Hàng không, Logistics – hiện đang bị ảnh hưởng tiêu cực – sẽ dần giải quyết được nhiều vấn đề sau khi tình hình dịch bệnh được kiểm soát, từ đó mở ra hàng loạt câu chuyện hấp dẫn về những ngành này.

Nhịp điều chỉnh sẽ xuất hiện khi FED điều chỉnh lãi suất và các gói kích cầu nhưng trong xu hướng đi lên

Về rủi ro vĩ mô, ông Phúc không đánh giá quá tiêu cực về yếu tố lạm phát. Ông cho rằng việc bơm thêm tiền ra nền kinh tế sẽ dễ dàng được hấp thụ và không làm tổng tiền lưu thông bị ảnh hưởng quá nghiêm trọng. Ngoài ra, những yếu tố kinh tế tác động tiêu cực đến GDP cũng sẽ không phản ánh toàn bộ lên thị trường chứng khoán do ở đây tập hợp những thành phần ưu tú của nền kinh tế, sức chống chịu tốt và đảm bảo cho sự đi lên ngay cả trong bối cảnh khủng hoảng hiện nay.

Về thông tin FED tăng lãi suất và tạm dừng các gói kích thích, thống kê trong lịch sử, quanh khoảng thời gian khi gói kích thích ngưng lại, thị trường chứng khoán toàn thế giới và có cả Việt Nam sẽ đều điều chỉnh trong biên độ 10%. Bên cạnh đó, việc điều chỉnh lãi suất cũng tiếp tục gây ra các nhịp điều chỉnh cho thị trường.

Tuy nhiên, ông Phúc khẳng định những nhịp điều chỉnh đều nằm trong xu hướng đi lên, là thực tế là thị trường thậm chí vượt đỉnh mới sau đó. “Nhà đầu tư nên chấp nhận những nhịp điều chỉnh là một phần của thị trường chứng khoán và đưa ra các quyết định đúng đắn cho từng bối cảnh”.

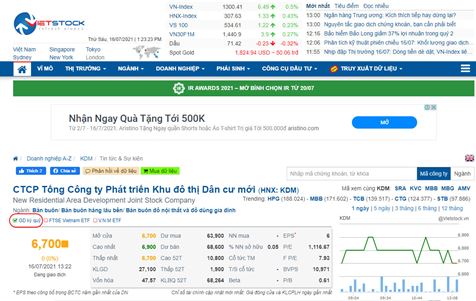

VN-Index hướng tới mức 2.000 điểm, thị trường hiện tại đang ở vùng hấp dẫn

Dự báo tới năm 2025, ông Phúc nhận định thị trường sẽ hướng đến mốc 2.000 điểm. Đặc biệt, kể cả giữ nguyên mức định giá 18 lần như hiện tại, việc VN-Index chinh phục được mức đỉnh này không phải là điều khó khăn. Trong ngắn hạn, rủi ro dường như đã phản ánh khá nhiều vào thị trường, do đó thời điểm hiện tại là vùng hấp dẫn cho nhà đầu tư quyết định xuống tiền.

Ông Phúc chia sẻ, kể cả trong giai đoạn thị trường tăng “nóng” vừa qua, vẫn có đến 50% nhà đầu tư F0 vẫn thua lỗ, đồng thời 80% các doanh nghiệp không thể thắng sức tăng trưởng của VN-Index. Bởi lẽ, các chi phí mà đặc biệt là tiền lãi margin đã vượt quá mức tăng trưởng của thị trường.

Do đó, các F0 khi vào thị trường cần xác định rõ mình có lợi thế gì, kết hợp với việc mua bán theo các quỹ chỉ số hay các quỹ đầu tư sẽ mang lại hiệu suất lợi nhuận tối thiểu là ngang với tốc độ tăng trưởng của VN-Index.